FCGグループのニュースレターをお届けします。

FCGグループのニュースレターをお届けします。

2024年05月24日東南アジア 他

フェアコンサルティンググループは、世界19カ国/地域・34のグローバル拠点を、提携ではなくフェアコンサルティングの直営拠点として展開しています。そのうち、東南アジア・インド・オセアニア各国の情報を本ニュースレターにてお届けします。現地の情報収集目的などにご活用ください。

今月の掲載国は、以下のとおりです。

インド、インドネシア、オーストラリア、シンガポール、タイ、ニュージーランド、フィリピン、ベトナム、マレーシア

インド

インドでの雇用契約書、就業規則について

インドでは雇用契約書の作成は原則として義務とはなっていません。但しインドでは労務関連のトラブルが多いため、書面の取り決めがない場合に不利となるため作成しておくことが大切です。

雇用契約書作成において、会社にとって不利になる文言の記述は不要です。例えば昇給率を契約書に盛り込むことなどは少なくとも避けるべきです。また雇用契約の解消が必要な場面についてはトラブルが頻繁に発生するため、特に事前に念入りに作成する必要があります。退職や解雇の規定は細かく設定しておくことによりトラブル防止に繋がります。

雇用契約の解消には、一般的に退職、普通解雇、懲戒解雇等がありますが、退職の難易度は高くありません。製造業の普通解雇の場合は従業員がノンワークマンである場合に限り、必要な手続きを取れば可能です。従業員がワークマンである場合には産業紛争法に規定する複雑な手続きを取る必要があり、訴訟に発展する可能性も高くなります。従業員をノンワークマンとして普通解雇を行った場合であっても、従業員の方からワークマンだと主張される場合もあり争点となることもあります。懲戒解雇の場合は、会社側が懲戒事由の存在を証明する必要があり、より訴訟となる可能性が高く会社の負担が大きいため、退職または普通解雇の利用可能性を調べることがおすすめです。

就業規則も原則作成の義務はありません。但し一定規模を超える製造業ではStanding Orderという就業規則を作成することが産業雇用法によって定められています。雇用者は一定の条件を満たした後、認証を得る必要があり場合によっては修正が入ります。就業規則は目立つところに掲示しておく必要があります。法律の義務がなくとも就業規則の作成は一般的となっていますが、作成にあたりインド人従業員に全て一任することは避けるべきです。

また、各州によっても規定が異なるため専門家の助言を考慮に入れ、将来のトラブルに対しても対応できるように準備しておくことが必要です。

インドネシア

1.経済法令

【港湾の混雑緩和のための輸入規制改正】

インドネシア政府は、港湾の混雑問題に対処するため、従来の輸入規制に関するインドネシア貿易大臣規則2023年第36号を改正し、2024年5月17日付で発効するインドネシア貿易大臣規則2024年第8号を制定した。

外貿局長によると、既存の技術的配慮(Pertek)の要件が原材料の流通を遅らせ、主要港でコンテナの滞留を引き起こしていたとのことである。新規則では、電子機器、伝統的な医薬品、健康補助食品、化粧品、家庭用品、履物、アパレル、バッグ、バルブなどの特定の輸入品について、Pertekの必要性を排除した。

これを通じて、輸入プロセスの効率化を図り、コンテナの混雑を緩和することを目指している。加えて、今回の改正により、補完材、市場テスト品、アフターサービスに関する従来の輸入承認プロセスが復活し、よりスムーズな貿易業務が期待される。

2.経済・社会ニュース

【インドネシア電気自動車協会の展示会2024:需要急増の背景に隠された動向】

インドネシアにおける電気自動車(EV)の需要急増が、2024年のインドネシア電気自動車協会展示会(PEVS)で明らかになった。4月30日から5月5日までJIEXPO Kemayoran Jakartaで開催されたこのイベントでは、オンラインメディア KONTANによると、最終日の取引を除いて約4,000億ルピア(約3,900億円)の取引が行われた。PEVS 2024の取引目標である最低4,000億ルピアの達成は、大いに可能とされている。インドネシア自動車産業協会(Gaikindo)によると、この成長の要因の一つは、競争力のある価格で新しい電気自動車モデルが入手可能になったことである。GaikindoはPEVS 2024の結果を受けて、将来の販売見通しに自信を持っている。インドネシア自動車オブザーバーのベビン・ジュアナ氏は、電気自動車への一般の関心は高いものの、価格と選択肢の制約があると指摘している。ジュアナ氏は、競争が激化すれば価格が下がり、販売台数が増加すると予測している。

【滞在許可証更新手続きをスムーズにするブリッジングビザ導入】

インドネシア入国管理局は、法務省・人権省規則 2024年第11号を通じて、有効期間は60日間で、インドネシア国内でのみ使用できるブリッジングビザを導入した。この一時的なビザは、 在留外国人が、滞在許可証の有効期限が切れた後、新しい滞在許可証が承認されるまでの期間、暫定的に滞在することを可能にする。本ビザは、以前の許可証の有効期限が切れた後に新しい許可証が承認された場合のオーバーステイの罰則を防ぐ。申請は、古い許可証の有効期限が切れる3日前までに、evisa.imigrasi.go.idから料金を支払って提出する必要がある。

【インドネシア労働省が特定技能労働者協力覚書の延長を検討】

インドネシア労働省(MOM)は、4月23日に東京で行われた日本政府代表との会談において、2024年6月に期限切れを迎える特定技能労働者協力覚書(MoC SSW)の有効期間延長を提案した。同省は、この延長と、特定技能制度(SSW制度)下での新たな外国人労働者政策を歓迎する意向を表明した。 一方、MOMは、SSW制度の目標達成に向けた更なる努力が必要であると指摘した。5年間の運用期間において、SSWプログラム参加者数は目標を達成していない状況であった。 この課題を克服し、より多くのインドネシア人労働者を日本に送り込むために、MOMは日本とのMoC SSW共同評価の実施と、労働者プログラムの拡大を強く希望している。 今回の提案は、日イ両国における人的交流の更なる深化と、インドネシア人労働者の雇用創出に繋がるものと期待される。

【MSME製品のハラール証明書要件、2026年まで延期】

ジョコ・ウィドド大統領は、零細・中小企業(MSME)製品に対するハラール証明書の取得義務を2024年10月17日から2026年に延期する決定を下した。この延期措置には、食品および飲料、伝統医薬品、化粧品、アクセサリー、家庭用品、各種医療機器が含まれる。

零細企業は純資産が5,000万ルピア以下、または年間売上高が3億ルピア以下の企業である。小規模企業は、純資産が5,000万ルピアから5億ルピア、または年間売上高が3億ルピアから25億ルピアの企業である。中堅企業は、純資産が5億ルピアから100億ルピア、または年間売上高が25億ルピアから500億ルピアの企業である。延期措置対の象外である大企業は、国有企業、民間企業、合弁企業、インドネシアで事業を行う外国企業が含まれ、これらの企業は中堅企業の基準を超える純資産または年間売上高を持っている。

オーストラリア

1.最近の出来事総集編(2024年4月26日~5月17日)

●4月26日号:オーストラリアは昨日ANZAC(=Australia and New Zealand Army Corps) Dayでした。今週はオーストラリア国内の航空会社が到着予定時間通りに運行されているかどうか(達成率)の発表が統計局からありました。

●5月3日号:メルボルンのメインのフリンダース駅の前にあるFederation Squareでは5月3日(金)~5月5日(日)BUDDHA’S DAY & MULTICULTURAL FESTIVALが行われます。実習生への補助金について、連邦政府は、クリーンエネルギーのスキルを学ぶ実習生に対して補助金の支払いを拡大すると発表しました。要件を満たす実習生は、再生可能エネルギー分野で何らかの仕事をした場合、最大AUD10,000 の支払いを受け取ることができます。当該補助金は2024年6月から開始されます。

●5月10日号:ビクトリアの山は紅葉がかなり進んでいました。School Saving Bonusについて、ビクトリア州政府は公立学校に通う生徒に対して一人当たりAUD400の補助金を出すと発表しました。背景として生活コストの増加により学校の制服、キャンプ、スポーツ活動やその他学校の課外活動の補助の為です。交付のタイミングはTerm 4で現金ではなく学校のFamily Accountにクレジットが与えられます。

●5月17日号:メルボルンのあるビクトリア州ではいよいよ冬に近づいています。今週、2024年/2025年の連邦予算案が発表され、主なポイントは次の通りです。

① 企業:非居住者のキャピタルゲイン税のコンプライアンス強化

(AUD20m以上の譲渡取引について事前にATOへの通知等)

② 企業:引き続き徴税の強化(Tax Avoidance Taskforce )

③ 企業:一括償却資産計上の期間を2025年6月30日まで延長(条件有)

④ 企業:重要鉱物(31種)産業への優遇税制

⑤ 個人:光熱費高騰に対する支援としてAUD300のリベート

⑥ 個人:個人所得税の段階的減税(下図)

シンガポール

労働市場について

2024年第一四半期において、シンガポールの労働市場は今後緩やかに成長すると見込まれている。

<居住者の雇用>

●居住者の雇用率は好景気時に達するほど増加しており、増加率は前期よりも高い

●雇用率増加分野:フィナンシャルサービス、保険や社会サービス、教育や行政などの成長分野

<非居住者の雇用>

●非居住者の雇用は縮小しており、これは2021年第三四半期以来のことである

●雇用率減少分野:主に建設業でWork permit所持者が大部分を占める。(建設業での雇用率減少時は2021年第四四半期以来)また製造業や情報通信業などの対外指向セクターでも小規模な減少が見られた

●EPなどの申請数は増加している。

Retrenchment(整理解雇)

シンガポールにおいてRetrenchmentとは、「雇用主が余剰人員を理由に就業する能力のある従業員の雇用を解除すること」で、最大の原因は事業再編によるものである。この数は2023年第三四半期の3,460から2024年第一四半期の3,000と、2四半期連続で減少した。

失業率

失業率は2024年3月においてわずかに上昇したが、パンデミック前の好景気時と同等の割合に収まっている。

労働市場は継続して逼迫しているため、失業率の上昇は今後収まっていくと予測される。

●2024年3月の失業率…全体:1% 居住者:3.0% シンガポール国民:3.1%

(参考:2015~19年の失業率…全体: 1.8-2.3% 居住者: 2.5-3.3% シンガポール国民: 2.7-3.5%)

労働力向上のためのプログラム

政府は競争力や回復力を維持するため、WSG(Workforce Singapore)等が提供する以下のようなプログラムを最大限活用することを呼び掛けている。

●Career Conversionプログラム

中途採用者向けのトレーニングで、90%の給与と授業料の支援を保証

●Mid-Career Pathwaysプログラム

熟練の労働者向けのトレーニングで、月最大$3,800の支給を保証。このトレーニングでは、ネットワークを拡充し、業界関連のスキルや経験を得ることができる。

●キャリアマッチングサービス

求職者向けサービスで、WSGがNTUC(National Trade Union Congress)と連携して提供している。

●JTM(Job Transformation Maps)

雇用主向けサービスで、部門別の傾向に応じたビジネス需要の変化の可能性を参照できる。WSGのウェブサイトに現在17のJTMが掲載されており、近日3つ追加予定。JTMでは個々の職務に影響を与える主要なテクノロジーを特定できるため、これを使用して将来に向けたビジネスの再設計・従業員の再教育ができる。

●仕事の再設計のサポート

生産性向上ソリューション補助金の下で利用しできるサービスで、自分たちの仕事をより生産的で求職者にとって魅力的なものにすることができる。

今後の予測

MTI(Ministry of Trade and Industry)の事前予測によると、2024年のシンガポール経済・労働市場は向上すると見込まれている。MOMによる世論調査でも、50.7%の企業が3か月以内の採用の意向を示している。しかし賃上げに関しては、その意向がある企業の割合は32.6%から26.1%へ減少しているため、改善は時間がかかりそうである。

タイ

住宅建設時の個人所得税の優遇措置(タイ)

2024年4月9日のタイ政府の声明によると、特定の条件を満たす場合、住宅建設に関連する費用に対し個人所得税の税額控除を受けられるとの発表がありました。具体的な控除内容および条件は以下の通りです。

控除内容

建設費用100万バーツごとに1万バーツの税額控除を申請することが可能。

ただし、控除額は最大10万バーツまで。

適用条件

●VAT登録事業者に対して支払った建設費用のみが適用対象。

●2024年4月9日~2025年12月31日の期間内に締結をした工事契約。

●工事契約に係る印紙税は電子送金により納付が必要。

●2024年4月9日~2025年12月31日の期間内に工事を開始。

●当該税額控除は1課税年度につき、1件の住宅のみが対象。

(歳入局公表 財務省令 No.393)

https://www.rd.go.th/fileadmin/user_upload/kormor/newlaw/mr393.pdf

ニュージーランド

税務申告遅延、納税遅延、過少申告に関する罰則規定

ニュージーランドでは税務申告遅延、納税遅延、過少申告に関して罰則規定があります。

A. 年次法人所得税・年次個人所得税確定申告遅延

年次法人所得税および年次個人所得税確定申告遅延に対する罰金は以下のように純利益(Net Income)申告額に基づいて適用されます。

罰金額は申告対象前年度の純利益額を基に仮決定をし、申告完了後に対象年度の実際の純利益額を基に確定します。

B. GST申告遅延

GST申告遅延に対する罰金は以下のように申告方法に基づいて適用されます。

C. 個人所得税月次申告(Employment information)遅延

個人所得税月次申告遅延に対する罰金額はNZD 250です。

初回と2回目の遅延に対して罰金が課される代わりに警告通知が出されます。2回目の遅延から12か月以内に再度申告遅延が発生する場合、罰金が課されます。

D. 居住住宅用土地売買に係る源泉税申告遅延(Residential land withholding tax returns)

居住住宅用土地売買に係る源泉税申告遅延に対する罰金額はNZD 250です。

E. 延滞税

納税遅延に対して、以下のように延滞税が課されます。

a) 納税期日から1日目 未納額 x 1%

b) 納税期日から7日目 未納額 x 4%

c) 納税期日の翌月 未納額 x 1% (注:法人所得税、GSTには適用されません。)

未納税に対して、支払計画をIRDに提出し、IRDから承認を受ける場合、延滞税は免除されます。

F. 利息

上記Eの延滞税とは別途、未納税がNZD 100以上の場合、利息が課せられます。ニュージーランド政府が市場利率を参考の上、決定します。2023年8月29日から適用されている利率が現行のもので、年利10.91%が(2024年5月現在)日割りで適用されます。

逆に税金の過払がある場合にも利息が適用され、当該利息は納税者に還付されます。2023年8月29日から適用されている利率が現行のもので、年利4.67%が(2024年5月現在)日割りで適用されます。

G. 加算税

過少申告に対して、以下のように加算税が課されます。過少申告に関連する情報を納税者が隠蔽や破棄したことが発覚する場合、さらに25%の加算税が追加で課されます。

また、過少申告に気が付き、自主的に修正申告を行う場合、加算税は課せられません。

フィリピン

1.PEZAへの報告書の提出方法の変更

フィリピン経済区庁(PEZA: Philippine Economic Zone Authority)は、覚書回状第2024-019号を公表し、財政インセンティブ審査委員会(FIRB: Fiscal Incentives Review Board)が2024年3月に公表した覚書回状第2024-001号により、PEZA登録企業に年次で提出が義務付けられている年次税務インセンティブ報告書(ATIR: Annual Tax Incentives Report)と年次ベネフィット報告書(ABR: Annual Benefits Report)の提出方法が変更になると発表した。これまでは、年次コンプライアンスモニタリングシステム(ACMS: Annual Compliance Management System)を通じて提出となっていたが、今後の提出方法は財政インセンティブ登録/モニタリングシステム(FIRMS: Financial Fiscal Incentives Registration and Monitoring System)を使用する以下の2つとなる。

① 電子ATIR、電子ABRのデータ出力および提出

② エクセルテンプレート(FIRB Form No. 3000AS)の提出

なお、PEZAは決算期が2023年12月期以降のATIRとABRのACMSを使用しての提出は受理しないが、既に本覚書回状が公表される前にACMSを使用してATIRとABRを提出したPEZA登録企業については再提出の必要はないとしている。

2.納税簡易化法に関する歳入規則の公表

フィリピン内国歳入庁 (BIR: Bureau of Internal Revenue) は2024年4月11日、同年1月22日に有効となった納税簡易化法(EOPT: Ease of Paying Taxes Act)に関する6つの歳入規則(RR: Revenue Regulation)を公表した。以下に重要と思われる点のみを簡潔に取り扱うが、詳細については各規則の原文を確認されたい。

●VATの課税対象は、サービス販売では従来の総受取額(Gross Receipt)から総売上(Gross sales)となった(Section 2)。

➣これによりVATにかかる納税額は、従来現金主義的に計算されていたものから発生主義的な計算になるため、VAT金額を含む売掛金の回収期日よりも先にVATの納付期限が来てしまうことが想定され、資金繰りに影響が出る可能性がある。

●VATの還付申請を申請した場合、申請に必要な根拠資料の提出日から90日以内に返金が行われる(Section 6(d))。

●本項のVAT還付は、BIR長官等が発行した許可証に基づいて行われるため、従来のように監査委員会(COA: Commission on Audit)の委員長による署名が不要となる。なお、今後のVAT還付はCOAによる事後監査の対象となり、仮にCOAによって還付申請が否認された場合、当初のBIR職員による還付手続きに重大な過失があったと認められる場合でも当該BIR職員の行政責任に関わらず納税者のみが責任を負う(Section 6(f))。

●BIR及び関税局(BOC: Bureau of Customs)の前年度VAT総徴収額の5%相当が、翌年度のVAT還付のための財源として自動的に特別口座に充当される(Section 6(g))。

➣(なお、Section 6(g)で記載されている内容は2018年施行の税制改革法(TRAIN法)においても同様の記載があり、2018年以降VAT還付の実務を取り巻く環境が改善されたとは言えない状況が続いている。今回の規則に改めて記載されたことによりどのような改善が見られるのかを引き続き注意して頂く必要がある。)

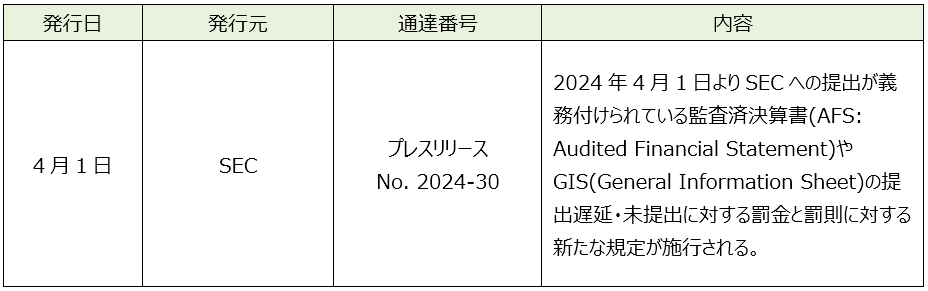

3.4月中に発表されている会計・税務等に関する主な内容

ベトナム

ベトナムの個人所得税計算時の社会保険料控除の可否

1.はじめに

今回は、ベトナムで駐在員の個人所得税を計算する際に日本で支払った社会保険料に関し、ベトナムでの個人所得税計算時に控除可能かについてお伝えします。この点については、税務総局により、控除出来ない旨の2023年12月18日付オフィシャルレターが発効されておりました。

2.控除不可という内容のオフィシャルレター

2023年12月18日付税務総局によるオフィシャルレターNo.6002/TCT-DNNCNによると、ベトナム子会社により駐在員の給与が全額負担された場合、ベトナムでの個人所得税計算時に日本等のベトナム国外で支払った社会保険料を控除することはできない、とされていました。

但し、以下の各法令の条項では「控除される」旨規定されていますので、当該オフィシャルレターの結論の法令との整合性が論点となっていました。

3.控除可能という内容のオフィシャルレター

2024年2月27日付で税務総局によるオフィシャルレター684/TCT-DNNCNが発効され、日本等のベトナム国外で支払った社会保険料等はベトナムで課税所得を計算する際に控除可能との最終結論が出されました。

オフィシャルレターは、上記各政令および通達の同条項を根拠に、控除可能と結論付けています。要約すると以下の通りです。

(1)事業所得、給与および賃金からの所得に対する課税所得は、政令第65/2013/ND-CP第7条および第11条に定められる事業所得、給与および賃金からの課税所得に、社会保険、健康保険、失業保険、および一部の業界や職業で参加が義務付けられている職業責任保険への拠出金、及び自発的退職基金を控除したもので決定されます(同政令第6条第1項)。

(2)ベトナムに居住する外国人が海外での事業所得、給与、賃金から所得があり、居住国の規制に従って強制保険を支払った場合、ベトナム法に規定される社会保険、健康保険、失業保険、職業責任保険等の強制保険料は、個人所得税を計算する際、事業所得、給与、賃金からの課税所得から控除することが可能です(通達第111/2013/TT-BTC第9条第2項)。

4.結論

ベトナムに居住する日本人等の外国人は、日本等の居住国で支払った社会保険、健康保険等の保険料について、ベトナムでの課税所得計算の際に控除は可能と考えられます。

マレーシア

最低賃金の引き上げについて

マレーシアでは2022年5月に最低賃金が全国一律で1,500リンギへ引き上げられていたが、2011年国家賃金評議会法第25条(1)は、最低賃金令を2年ごとに見直すことを規定しており、2024年が前回の引き上げから2年目に当たる。

マレーシア労働組合会議 (MYUC)は5月13日、3月1日より施行された、売上・サービス税(SST)の引き上げにより、生活必需品のコスト上昇や、光熱費の値上げを考えると、最低賃金の引き上げの必要性がより高まったため、早急に見直しを図るべきとの見解を示していた。

また、国連児童基金(ユニセフ)は5月8日、現在のマレーシア人の最低賃金であるRM1,500は労働者自身と家族が生活するには低すぎる水準であるため、マレーシアの最低賃金を月RM2,102へ引き上げるべきだとの報告書を発表した。当水準は、生活費や貧困ラインの収入、賃金中央値、生産性などを考慮して算出した。

ユニセフは2023年10月から11月にかけて、クアラルンプール市内の低所得者向けアパート16カ所に住む755世帯を対象に調査を実施した。報告書には、新型コロナウイルス禍後、雇用と収入の面で回復が見られたが、貧困は依然として続いており、41%が月収RM2,208未満の貧困層、17%が月収RM1,169未満の極貧層であった。さらに、報告書では、世帯主の3人に1人が、今後も財政状況が悪化すると考えており、2021年の4人に1人に比べて増加した。

このことを踏まえ、報告書は労働者の社会的保護、特に従業員積立基金(EPF)や社会保障(Socso)によって保護されていない労働者の社会的保護を改善することが不可欠であると述べている。

(地元The Star紙)

マレーシアのサバ、サラワク両州の労働基準について

2023年改正雇用法が23年1月からマレー半島部で施行されたことを受け、サバ州及びサラワク州はそれぞれの週の労働基準を定めた州労働法を改正すると、国営ベルナマ通信が報じた。2023年改正雇用法に内容を合わせることが目的である。6月24日から始まる連邦議会の次回会期中に法案を提出する。

マレーシアでは外交・防衛、治安、財政のほか、労働・雇用保障などが連邦政府の所管しているため、両州の労働法制は名称が「州法」でも、連邦議会で改正を審議する。先行して改正された雇用法は、マレー半島と連邦直轄地のラブアン島を対象としていた。

改正案では、現在の雇用法に沿って、州労働時間を48時間から45時間に短縮。出産休暇を最大60日から98日に延ばす。また、既婚の男性公務員向けに7日間の育児休暇を設ける。さらに、州レベルで、雇用者、連邦・州政府代表と労働組合側が参加する労働諮問委員会も設置する見通しだ。

【本ニュースレターおよび、弊社サービス全般に関するお問い合わせ先】

株式会社フェアコンサルティング https://www.faircongrp.com/

〒104-0045 東京都中央区築地一丁目12-22コンワビル7階

TEL:+81-3-3541-6863

Global RM部 grm@faircongrp.com

YouTubeチャンネルでも、情報発信しています。 チャンネル登録もお願いいたします。

https://www.youtube.com/c/FairConsultingGroup

越境ワーク東南アジア編 https://youtu.be/g5fg1dsP7Qg

「FCGニュースレター 東南アジア・インド・オセアニア」の内容の無断での転載、再配信、掲示板の掲載等はお断りいたします。

「FCGニュースレター東南アジア・インド・オセアニア」で提供している情報は、ご利用される方のご判断・責任においてご使用ください。

フェアコンサルティンググループでは、できる限り正確な情報の提供を心掛けておりますが、「FCGニュースレター東南アジア・インド・オセアニア」で提供した内容に関連して、ご利用される方が不利益等を被る事態が生じたとしても、フェアコンサルティンググループ及び執筆者は一切の責任を負いかねますので、ご了承ください。